在每个股票市场周期的顶部,一些预测者总是声称“这次这是不同的,”帮助培养职业风险行为和错误的安全感正是错误的时间。在整个历史中,投资者遭受了自满的自满,特别是1987年,2000年和2008年退休尖端的人。只有在后面之明的利益,我们会知道这个市场周期何时将结束。无论如何,在国内外不寻常的政治发展,在历史高位附近交易许多资产交易,并且潜在的回报可能会特别低,似乎是某些投资者 - 资本损失的风险可能比失踪未来收益的风险。令人谨慎的衡量标准可能是为了许多市场参与者。

对于那些刚刚退休或打算在未来几年内退休的婴儿潮一代来说,情况尤其如此。如今,1万亿美元资产的目标日期基金已经成为所有年龄段的美国工作人员为退休储蓄最受欢迎的方式之一。但这些目标日期资产中的大多数都是持有相对大量股票配置的基金,即便这些投资者的退休时间越来越近。一种更注重债券保值的下滑路径选择可能更适合401(k)计划的参与者,他们不愿意或没有能力将自己的退休资产暴露在如此大的股市风险中。

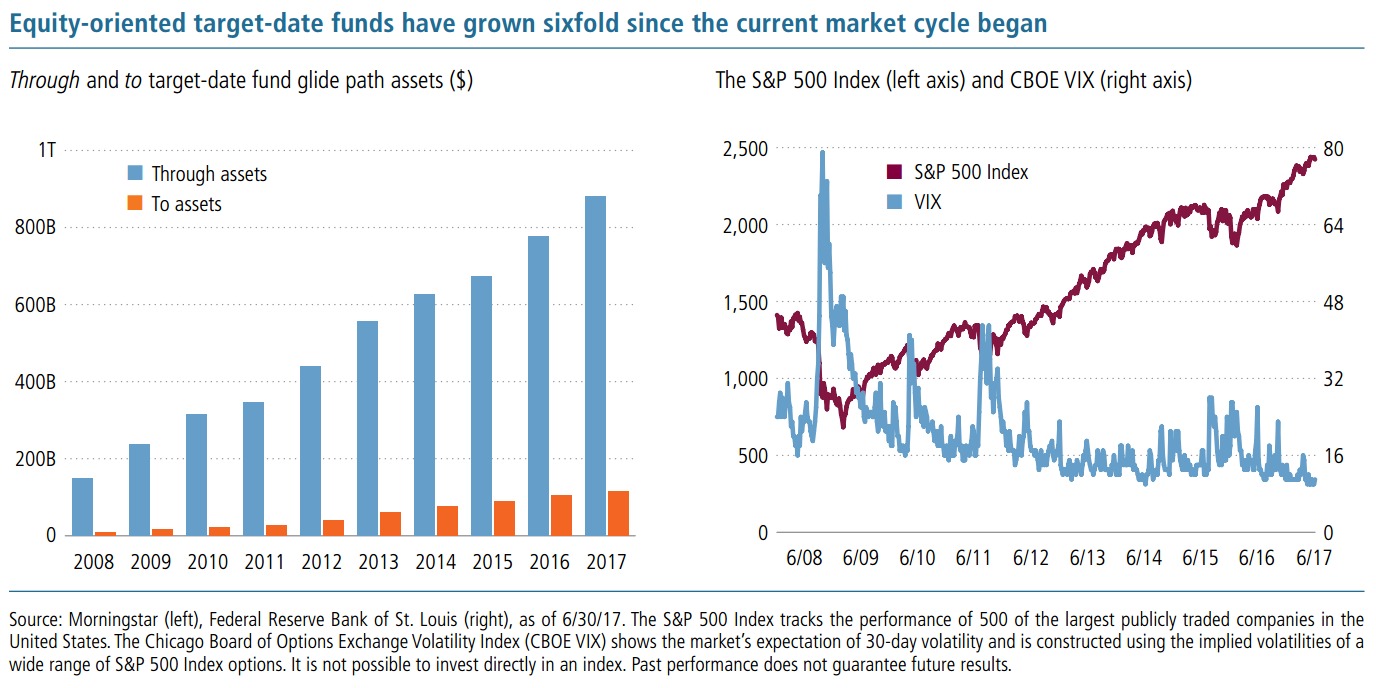

冒险的目标日期基金资产矮人更保守的产品

退休目标日期基金遵循一条下滑路径,随着时间推移削减股票敞口。受《2006年养老金保护法》(Pension Protection Act of 2006)的推动,近年来资产增长令人印象深刻。该法案规定,目标日期基金是固定缴款计划(defined contribution plan)的合格违约投资选择(qualified default investment alternative,简称QDIA)。根据目标日期基金的类型,动态去风险过程可以继续进行通过退休年或继续来退休的开始,当最保守的分配永远达到。

“……牛市不会死于衰老。更令人担忧的是估值。”

目标日期资金跟随通过退休滑行路径通常更大地分配到目标退休日期的股权,并占今天市场的统治,超过880亿美元,从2008年底少于1500亿美元.1这一增长鉴于市场升值,这一增长并不奇怪’ve seen over that period, as funds demonstrating stronger performance tend to be rewarded with higher inflows. A few of these target-date fund managers even use leverage, carrying the assumption of greater risk for greater return potential to its logical extreme.

目标日期资金跟随来退休拨款的退休滑行路径也表现出资产增长,但今天管理层的资产持续不到1200亿美元。在扩展的牛市。但这种驯化类型的目标日期基金可以代表一个更好的诉诸晚职投资者的解决方案,特别是鉴于当前股权市场周期的成熟阶段。

市场的多重扩张已经留下了较少的空间才能运行

当前的市场周期始于2009年3月,迄今为止一直是异常慷慨的牛市,但牛市不会老去。更令人担忧的是估值。例如,市盈率可以给我们提供一些线索,以判断市场是否被高估了——这是目前美国股票投资者面临的一个关键问题。

虽然短期业绩受到多种因素的驱动,但趋势很明显:随着初始估值的上升,长期回报已经下降。事实上,在过去60年里,当股市估值达到今天的高水平时,未来10年的名义价格回报率中值为5%,如果考虑到通胀,回报率甚至更低。

考虑到目前的低利率和低通胀,倍数有可能从这里继续扩大。然而,在某种程度上,估值将很重要,鉴于我们目前所处的市场周期,似乎存在下行风险。

“……在某种程度上,估值将很重要,考虑到我们目前所处的市场周期,似乎存在下行风险。”如果你打算很快退休,你的目标日期基金现在可能有太多的风险

考虑过的所有事情,现在是将退休资产造成风险的正确时间?对于千禧一代,生成XERS和其他投资者在他们的主要积累年份,答案可能是肯定的。尽管今天的高估值,但股票仍然具有所有主要资产课程的最佳长期财富潜力。

然而,对于婴儿潮时期出生的人来说,答案可能是不同的,或者其他任何人,他们很快就会需要一个能产生收入的投资组合,而不是薪水来支付基本生活费用。对于投资者和他们的顾问来说,最大的挑战之一在于如何评估在任何给定的时间点相对于风险的潜在回报。风险和回报之间的关系不是静态的,也不一定是对称的。正如我们所展示的,潜在的回报

美国股市目前看起来很低,但这些较低的预期回报并不意味着市场波动性可能很低。2017年7月26日,芝加哥期权交易所波动率指数跌至8.84,为盘中交易的最低水平2,为长期低迷的读数画上了句号。然而,市场波动率只有在真正变低之前才会保持在低位:从历史上看,一些波动率指数最大的峰值是在平静期之后立即出现的。

当前的牛市周期将如何以及何时结束?没有人知道。但这不应该阻止退休储蓄者做好准备。

探索业内最保守的目标日期基金下滑路径之一。

1晨星,6/30/17。

2“华尔街的”恐惧指数“,vix,在美联储声明之后录制在交易商机动之后,”CNBC.com,7/26/17。

这种材料并非旨在,它也不会被解释或解释为建议或提供建议,公正或其他方式。John Hancock Investments及其代表和附属公司可以获得销售和/或从其产品和服务的任何投资销售的赔偿。

此评论仅提供信息目的,并非赞同任何安全,共同基金,部门或指数。这里包含的信息基于据信可靠的来源,但John Hancock Invest的既不是全包也不保证。

该材料不构成税务、法律或会计建议,约翰汉考克或其任何代理人、雇员或注册代表均不从事提供该等建议的业务。它不是为使用而设计或编写的,也不能被任何纳税人用于避免任何国税局罚款的目的。它是为了支持交易的营销或它所涉及的主题而写的。任何对这些交易或话题感兴趣的人都应该根据自己的具体情况向独立的专业顾问寻求建议。

市盈率(P/E)是比较股票价格与每股收益之比的估值指标。

分散投资并不能保证利润或消除亏损风险。

这投资组合的表现取决于顾问在决定资产类别配置、相关基金的组合和投资组合方面的技巧依据基金的表现。投资组合受到与其投资的基本资金和交易所交易资金相同的风险:由于不利发行人,市场,监管或经济发展,股票和债券可以下降;外国投资,特别是在新兴市场,存在额外风险,如汇率和市场波动以及政治和社会不稳定;小证券公司受到比较大,更成熟的公司的挥发性更高高收益债券额外额外风险,如违约风险增加。每个投资组合的名称都是指投资者的大约退休年设计了投资组合的资产分配策略。投资组合,迄今为止较初步分配给股票基金。作为投资组合方法并通过其目标日期,分配将逐步迁移到更保守的固定收入基金。校长每个投资组合的价值都没有保证,你可能在任何时候赔钱,包括在目标日期或之后。流动性——在不影响其市场价值的情况下出售证券或平仓衍生品头寸的程度——可能会受到影响减少交易量,挥发性,利率上升,以及其他市场状况。套期保值和其他战略交易可能会增加波动性并导致损失,如果不成功。

通过访问Jhinvestments.com,或通过在800-225-5291呼叫我们的财务顾问从您的财务顾问中申请招股说明书或摘要招股章程。招股章程包括在投资之前应仔细考虑的投资目标,风险,费用,费用和其他信息。