本内容来自:APP亚博娱乐

特别报道:去风险的新方法

从2019年11月思想领导下降危险报告

如果投资者认为有理由对近期的回报预期感到担忧,如果他们对实现目标缺乏信心,那也是情有可原的。这种焦虑可能会被预期的波动性增加所加剧——可以说,我们在这方面已经达到了一个重大的拐点——这让投资者面临着使用相当过时的方法来降低投资组合风险的前景。

“推动波动有很多东西,”美国国家教师退休基金的Cio说。“我们有很大的基础知识,但事情开始摇动一点点,我们更关心它比我们想成为 - 我们认为波动性可能会上升。我们在正常或平均水平的策略中建立了波动性,现在我们正处于正常的较高端。“

游戏状态

当投资者今天看待地平线并预测增加不确定性时,他们会看到大量的主要风险来源,包括:

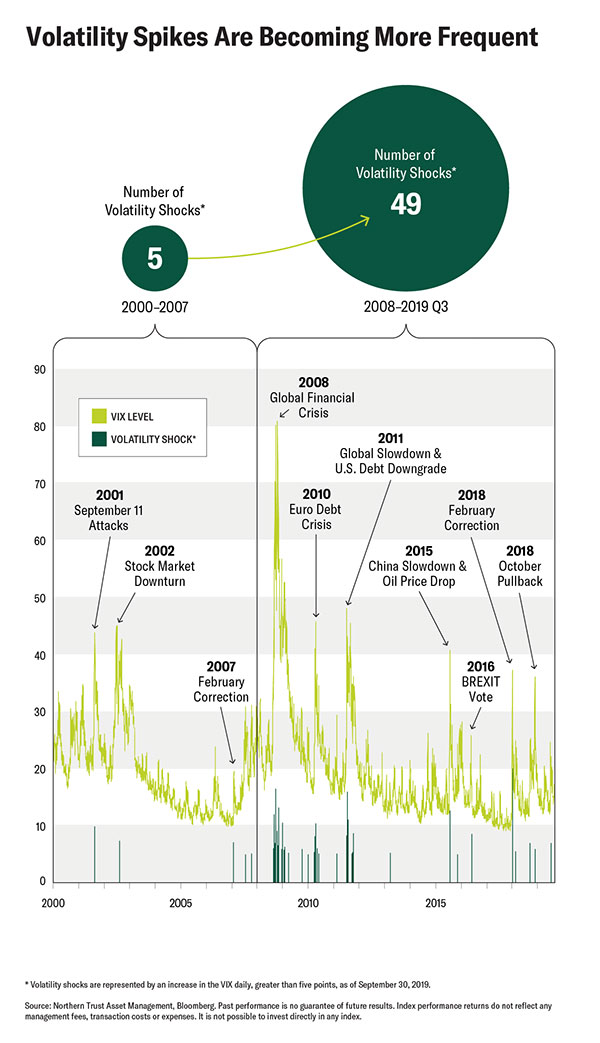

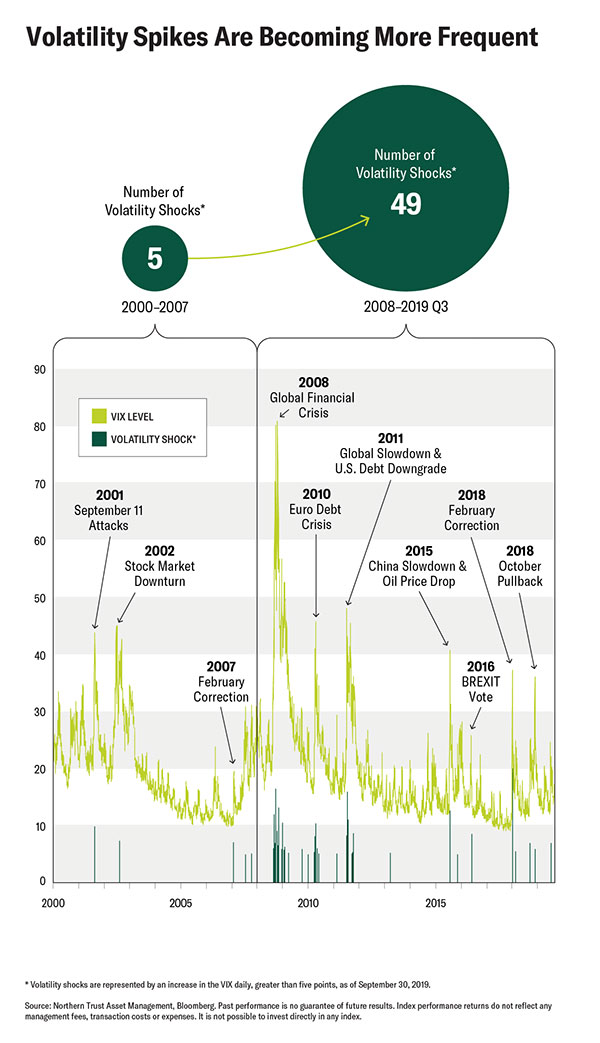

- 更频繁的波动性尖刺:在2008-2009年全球金融危机爆发前的8年里,波动率指数单日波动超过5个百分点的情况只发生过5次。危机后,这样的峰值出现了48次——“峰值”是与回报分配有关的关键词。

- 一个不一致的商业周期:美国商业周期一直在扩张和放缓之间摇摆,根据领先经济指数(leading economic Index),自金融危机以来,领先经济指标首次闪烁出黄色光芒。

- 国际贸易冲突:全球贸易紧张局势及其全球供应链重新校准和再分配的淘汰效应,具有震动的全球增长数。美国 - 中国的争端可能需要数年才能解决。“一个世界,两个系统”模型 - 一方面的资本主义,对方的统治 - 对增长和易挥发性有害。

- 不确定的央行政策:技术具有巨大的通缩效果,消费者的爱,但中央银行不是如此,因为它消除了他们的货币政策目标。大多数中央银行都是目标通货膨胀。如果他们不能刺激通货膨胀,他们如何保持相关?他们行为背后的新政策模型是什么?“目前没有与今天数据一致的宏观经济理论,”北方信托资产管理的定量策略负责人迈克尔·亨斯塔德(Michael Hunstad)说。“如果我们不知道从货币政策的角度来看该怎么办,它对波动性有影响。”

- 更多的销售波动:市场的微观结构已经发生了重大变化,由于算法交易,波动性抛售自全球金融危机以来变得更加流行,这导致了更多的下行波动性,而且更有可能出现下行波动性。

在2019年资本市场的假设,北方信托资产管理项目项目为5.7%的发达市场的股权返回的五年前预期 - 其中最低的股票是预期的最低值 - 在同一时间段内,全球投资级债券的总收益预测2.1%再次相对于历史相当低。适度回报的预期结合了增强的波动 - 并增加了增加的增加那波动性——意味着新的配置策略,既能帮助缩小回报差距,又能降低风险,值得投资者认真考虑。

地平线上的3个主要波动源

1新挑战的新解决方案

几十年来,美国和欧洲的机构投资者一直在降低投资组合的风险,从股亚博赞助欧冠票转向固定收益或其他投资产品。固定收益总能降低风险,但这样做的相对成本因利率和股票估值而异。对冲基金承诺在没有股权风险的情况下提供类似股权的回报,而私募股权提供了更高的回报潜力,但存在严重的流动性限制。低波动性股票是投资者考虑的第三种选择,因为它们提供了一种降低风险的方式,而不牺牲股票配置或持有非流动性资产。

当然,观点各不相同,但大多数首席信息官在一定程度上都专注于降低风险。美国一家州退休基金的首席信息官表示,他的团队试图“持续估算所有资产的公允价值,并观察价格在任何时候是否低于或高于该价值。”目前,我们认为股票市场被高估了25%左右,这足以让我们越过门槛,降低风险敞口,我们正在朝着这个目标取得进展。”

传统上,简单的违规方式是从更高的风险资产类移动到降低风险资产类别。2009年,大约35%的机构投资者投资组合由亚博赞助欧冠公共股票组成,据格林威治员工在机构资产管理中的“研究”资产分配趋势,2018年美国机构投资者研究中的资产分配趋势下降至今今天达到约20%的百分比。“

显然,降低风险本身并不是挑战——主要的障碍是投资者如何在不确定的回报环境下降低风险而不牺牲回报。根据最近对美国各州和地方养老基金的一项调查,129个养老基金的平均回报率假设为7.3%。然而,对北方信托资产管理公司(Northern Trust Asset Management)的资本市场假设(Capital Market假设)资产类别回报率预测的研究显示,除了私募股权以外,没有任何一种资产类别的预期回报率超过6.5%,60/40的普通投资组合的预期回报率仅为4.7%左右。在这一群养老金计划中,对回报的假设存在2-3%的缺口。

与迈克尔·亨斯塔德博士进行快速问答,他是北方信托资产管理公司量化策略主管

II:投资者可以确定他们是否为风险做好了准备?

投资者在较低的风险,低波动性和高回报期间的风险变得有些矛盾的风险 - 这几乎并不重要,你服用了多少风险。展望未来,这一切都在变化。因此,确定您是否已准备好提醒的第一步是确定您投资组合中的风险源。是资产分配,还是资产课程本身?今天最重要的考虑因素是资产类别内的风险。如果您占主导地暴露风险,您不会赔偿,您并没有真正为未来做好准备。

二:我们是否正处于市场拐点?

从经济的实际层面来看,答案是否定的。我们认为,未来5年我们不会进入衰退。但是,请记住,即使实际情况保持相对稳定,市场的波动性也不一定与实际情况相同。我们是否正处于波动拐点?绝对的。我们已经度过了这个拐点。未来会和过去大不相同,所以那拐点对于思考如何准备稳健而且柔和的增长前进,伴随着更加波动,拐点至关重要。

II:未来如何与过去看起来不同?

例如,我们看到已实现的波动性上升,行业和国家回报的分散性增强。在引擎盖下,还有更多的风险因素在运作。这就产生了问题,特别是在固定收益或股票领域的积极管理策略。例如,2019年到目前为止,市场的波动性略高一些,但有巨大的行业波动。1月和2月完全处于风险状态,我们看到周期性类股的表现比防御性类股高出900个基点。在3月份,这一切都发生了变化——这是一个镜像,防御型股票的表现比周期性股票的表现好大约同样多。所有这一切,虽然表面上市场似乎相对平静。在类似的情况下,如果你没有意识到扇区的旋转,你可能会受到伤害。

对于发现自己面临的投资者以及需要解决驱动其投资组合表现的大部分业绩的股票市场的潜在下行风险的必要性,有一些好消息。

“本身的波动性也会影响投资组合,但总的来说,它也是因素表现,”迈克尔·亨斯塔德说。“大多数因素1当波动率水平相对较高时,在高于中值的波动率环境中表现相当好。在这方面,低波动性是非常不对称的。过去10年,增长和势头因素表现良好,在波动性方面基本上低于中值。在风险更高的环境中——换句话说,在预期波动性更高的世界中——质量因素表现良好,正如你可能预期的那样,但不要将价值、规模和股息收益率排除在外。”

事实上,这种洞察力是投资者有另一种方法来降低波动性并继续增长资产的部分原因,这种方法既不存在降低投资组合回报预期的潜在负面影响,也不需要支付更高的替代策略费用,也不需要降低流动性。

北方信托资产管理有效地应对投资者的失败需求有效地应对投资者的失败需求,制定了其质量低波动性(QLV)策略,旨在降低相对于市场资本化加权基准的绝对波动和优异性。QLV可被视为核心股权分配,寻求在降低下行风险的同时提供强大的市场上行潜力。QLV还使用质量因子来进一步降低波动性并可能增加增量返回。

1定义的因素质量:质量因素针对具有有效管理,盈利能力和强大的现金流量的公司。价值:价值因子针对以低当前估值交易的公司。低波动性:低波动因子针对具有较少挥发性现金流量的公司。股息收益率:股息产量因素针对支付大型股息的公司。势头:势头针对具有强大市场情绪和分析师情绪的公司。尺寸:规模因素针对的是市值较小的公司。

2风险开启或关闭:一个错误的选择?

如果预期的波动性增加包括更频繁的波峰和波谷,那些依赖非黑即白、风险敞口或风险敞口观点来决定如何调整策略的投资者可能会经历一段颠簸之路。可以说,更复杂的投资策略已经让风险投资和风险规避之间的选择变得过时了。当一种策略可以为市场上升和下降的情况提供解决方案,并可能提供急需的阿尔法来帮助缩小预期回报差距时,为什么要依赖于不断的调整和担心时机呢?

对于机构亚博赞助欧冠投资者来说,这是一个值得考虑的有趣前景——一个计划、捐赠基金或基金会在需要的时候就需要资金,而不管市场在特定时刻或趋势时期能提供什么。

“如果股权退货预期仅为5.8%,这种收缩环境确实可能有利于投资者股权议员内的不同方法,”北方信托资产管理的定量战略负责人迈克尔·亨斯塔德(Michael Hunstad)。

虽然当今大多数投资者的股权套管含有大量的被动投资,但资产分配者似乎最有可能寻找新的方法 - 和alpha - 通过与积极的管理者进行合作。

美国某州教师退休基金的首席信息长表示:“在周期开始时,被动管理是好的,但随着估值过高,是时候采用更积极的管理方式了。”

“我们不是在努力时间这个周期,”欧洲养老基金的股票负责人表示。“股权估值很高,蔓延的波动率更多。股权运行的最佳部分结束了。在过去几年中,我们有波动而不是我们看到的回报。“

这位投资者表示,他的投资组合“大约有三分之一是积极的,三分之二是消极的”,积极的部分集中在积极的定量策略和影响投资上。“这是积极策略和量化策略的结合。主动量化是一个固定的配置,我们相信一个因素组合可以帮助减少波动性和产生回报。因此,我们希望我们的经理能够基于各种因素构建股票投资组合。”

“不同”的方法

“不同”方法匈奴士提到基于同时加强和破坏核心股权组合,因此投资者在股票市场内获得补偿风险,并通过使用风格因素,了解不同经济环境中的过剩潜力。

例如,亨斯塔德表示:“我们刚刚经历了经济放缓。在经济放缓时期,波动性较低的股票往往表现相当好,同时表现势头强劲和质量较高的股票也会表现不错。在过去的几个月和几年里,我们看到了这种模式。相比之下,规模、价值和高股息收益率往往相对黯淡,甚至有负面表现。然而,在收缩环境下,低波动性显示出高于cap加权基准的主导阿尔法。”

亨斯塔德和他的团队认为,如果你知道在哪里找到超越大盘的机会,那么这些机会并不取决于传统的“规避风险”的执行方式。也就是说,积极策略总体上差别很大,投资者如何运用积极策略与投资者可能取得的整体业绩密切相关。

“多年来,我们分析了我们客户的许多股票配置,虽然它们有所发展,但所谓的风格盒的使用仍然很突出,”北方信托资产管理公司(Northern Trust Asset Management)量化股票研究和策略主管乔丹•德凯塞尔(Jordan Dekhayser)说。“虽然个别基金经理确实能够而且确实增加了价值,但投资者需要仔细考虑他们的整体投资组合。某些投资组合结构可以阻止提供足够主动风险的机会——或者,换句话说,超过市场表现的足够潜力——而不是投资者需要缩小2-3%的预期回报差距。即使你有很多主动风险的个别经理,当你把他们放在一起时,他们倾向于绘制出非常接近基准的曲线,从整体上来说,并没有很多主动风险。”

如果经理的多元化并不一定会导致投资组合的真正多元化,那么当主动管理费用侵蚀alpha时,经理的过度多元化本身就是一种风险。面对被动策略(贝塔)、基本面积极策略和因素策略的组合选择,许多投资者意识到,有数据显示,基本面积极策略未必能带来他们希望的回报。

3.低波动因子性能

alpha是哪里

从历史的角度来看,与被动市场上限加权指数相比,风格因素提供了卓越的风险调整回报,并且与传统的主动管理相比,它们提供了更持久的性能。因此,风格因素是投资者希望对他们的投资组合进行失败的投资者 - 这可能对某些考虑作为防守姿势的投资者来说有点令人惊讶。

但并非所有投资者都持有这种观点。

“我们的股票配置中约有25%是考虑因素的,”美国一个州退休系统的上市股票投资组合经理说。“我们最初将其分成75-25的原因是,我们的分析表明,这样做可以提高夏普比率。我们从四分之一的股权分配开始,我们想看看随着时间的推移情况如何因为这是一个长期策略,三到五年后我们应该能够收获一些风险溢价。如果是这样的话,我们可能会增加,可能会增加到50%。这取决于我们的发现。到时我们再做一次评估。重点是我们要试一试,看看随着时间的推移我们是应该增加还是减少它。在执行过程中,我们面临的主要挑战是,当我们进行季度再平衡时,出现了大量的变动。”

风格因素返回Premia背后的是什么?解释和解释各不相同,但往往落入三类之一:

- 风险为基础这些解释暗示,单凭波动率不足以描述风险,而夏普比率等指标并不能真正代表经风险调整后的表现——也就是说,风格因素投资者赚取溢价,是因为他们实际上承担了更多风险。

- 结构的解释断言存在一些限制因素阻止CAPM假设成立。最常见的解释是,如果投资者不能使用杠杆,但有较高的回报要求,他们倾向于关注高贝塔资产,以创造内部杠杆。这就造成了低效率,因为高贝塔值资产的定价相对于市场而言是错误的。

- 行为解释表明,投资者倾向于持续的行为偏差,最终表现为因素异常,如代表性偏差和不对称风险偏好。

在长期的经验上方的投资组合经理的结果可能取决于庞大的因素策略。

了解为什么追捕捕获有效的alpha需要对现代产品组合理论挑战。

高级投资组合设计与实现

风格因素易受周期性影响,并使投资者面临持续表现不佳的风险——但风格因素的周期性可以通过采用多维因素定义和在不牺牲回报的情况下降低风险的其他方法的基础上,在多种因素之间进行多样化来缓解。

在使用风格因素时缓解周期性的关键是智能设计和实施,其适应不太严重的削减,这反过来可能会鼓励投资者在退潮期间保持课程和波动的流动。

下面的图表有助于说明因子方法如何有助于解决在会议返回期望时破坏的双重挑战。

使用简单的60/40投资组合并以1999年开始的被动分配开始,请注意,投资组合已在9%的实现风险下返回5.5%。这种表现可以安全地称为相关的时间范围内的压力:2008年金融危机期间遭受了近35%的降低。这是股票和债券具有类似的实现回报的时间,但股票具有明显更高的实现波动性。(For the purposes of this example, a 60/40 blended benchmark refers to the Asset Allocation Blend Index, consisting of 60% MSCI All Country World Index and 40% Bloomberg Barclays U.S. Aggregate Bond Index. It is not possible to invest directly in an index.)

现在,我们来看看一种股票配置采用低波动性因素而不是市值加权指数的配置。它的风险低于基准,这使得它可能成为寻求去风险的投资者的理想选择,只要它从降低风险的角度和从改进分子的角度提高风险调整后的回报。

报告前面所述的当前和预期回报环境非常有利于低波动性因素的绩效。上述情景向投资者显示了几个重要指标的明显改善——回报率提高了134个基点,从5.52提高到6.86%;实际风险降低了2.56%,从9.07%降至6.51%,降低了28%;夏普比率几乎翻了一倍,从0.42到0.79,重要的是,这还算上了分子和分母。

最后,在2008年陡峭的市场股票市场降低期间,根据定义,经历了100%的缩减的市场上加权指数。在传统的60/40背景下,导致近35%的缩减。一个假设的低波动性因素组合,在同一场景中提高了缩减量超过11%。

“如果您查看可用的全部研究,无论资产类别还是地理,以及在市场资本化频谱的各个方面,它都指向响应挥发性证券,一般来说,往往具有更高的回报 -特别是在北方信托资产管理中被波动尖峰标点“迈克尔·亨斯塔德,博士,北方信托资产管理的数量战略负责人。

4.核心的力量

降低投资组合风险有很多面,但最重要的是,当你的投资组合照镜子时,你看到的是哪一面。为了清晰起见,投资者可以用标准的说法来看待它们,即从1.0开始,从今天被认为是典型的基准机构股票、债券和替代投资组合开始。

- 消除1.0重新分配更多的债券,较少股票,以及一般的低风险资产课程。

- 消除1.1以核心的低波动性敞口取代现有的股权配置。

- 失败2.0增加对低波动性的配置,同时保持对去风险1.0的风险中性。

如本报告所述的例前,参考时间从1999年开始,并通过当前的一天进行大致。下图比较了该时间帧中的开发1.0,1.1和2.0的性能。

专注于去风险1.0和去风险2.0,假设投资者对6.75%的已实现风险感到满意。在de - risks 2.0中,投资者使用类似的风险预算,以低波动性股票作为股票配置的核心,而不是以限额加权的MSCI World配置,那么投资者会得到什么呢?明显改善。风险保持不变,回报率从6.17%上升了约1.5%,至7.67%。夏普比率提高了0.22,最大压降保持不变。但投资者实现这一切的前提是,他们在股票上的配置比在去风险1.0中存在的要多。当最大的削减是相同的时候,这是一个不错的结果。

北方信托资产管理公司(Northern Trust Asset Management)的量化策略主管迈克尔·亨斯塔德(Michael Hunstad)博士说:“如果我们把我们对远期收益的假设纳入‘去风险1.0’,我们看到的表现与1999年以来使用‘去风险1.0’时的表现相似,考虑到目前的收益率,表现可能更差。”

“这是经典的膝关节混蛋,对失败的反应,”他继续推荐举动,包括更多债券。“但它并不罕见。投资者对鉴于美国和全球的资金和债券收益率在何处提供谨慎态度。“

然而,即使在一个充满巨大不确定性的环境中,降低风险也有机会。亨斯塔德说:“如果你看看‘降低风险2.0’,你所做的就是将资产配置转向低波动性,增加整体股权配置,并保持风险不变。”“许多投资者认为债券市场缺乏价值,但股市有很大的上涨潜力。北方信托资产管理公司(Northern Trust Asset Management)的观点是,我们预计不会出现衰退,在我们的战术资产配置组合中,我们的资本市场假设仍然存在风险。我们喜欢股票市场,但我们希望投资者为他们承担的风险得到回报。在股票领域降低风险似乎很有意义。这在过去很有意义;这似乎更有意义。”

投资者是否有可能在破坏的投资组合中实现更大的超额回报,这些投资组合可以减轻市场的可能性?可能会有。将其视为失败2.1,它为低波动因素增加了质量因素。

比较两个降低风险的投资组合——一个是低波动率,另一个是低波动率和质量因素的组合——很明显,在低波动率投资组合中增加质量有助于在顶部十分位提高2%,在第二个十分位提高一些。

亨斯塔德补充称:“波动率的衡量几乎完全是基于价格的。“通过增加质量维度,除了基于价格的因素,你还能更多地了解一家公司的财务状况。当你融合了这些想法——低价格波动、良好的盈利能力、现金流、资产负债表等等——这往往是你的最佳选择。”

而且,很可能,关闭预期退货差距投资者的重大步骤将在未来五年内面对面对。

披露

重要信息

此资料仅供北方信托投资有限公司的现有或潜在客户使用。该等信息不打算由任何人在任何司法管辖区分发或使用,而该等分发或使用将违反当地法律或法规。北方信托及其附属公司可能持有与本信息中所述不同的市场交易、合同和相关投资,并可能影响这些交易。这些信息的来源被认为是可靠的,其准确性和完整性是不保证的。信息不构成任何投资策略的建议,不作为投资建议,也不考虑每个投资者的所有情况。讨论的意见和预测是作者的意见,不一定反映北方信托的意见,并可能不经通知而更改。

本报告仅供参考,并非旨在解释为任何交易的报价,征集或建议,不应被视为法律咨询,投资咨询或税收建议。收件人不应依靠这些信息作为从他们自己的专业法律或税务顾问那里获得特定法律或税收建议的替代品。对特定证券及其发行人的提及仅用于说明目的,并非意图,不应被解释为购买或出售此类证券的建议。指数和商标是各自所有者的财产。信息须根据市场或其他条件进行更改。

所有的证券投资和交易活动都有资金损失的风险。每个投资组合均须承受重大风险,包括市场风险、策略风险、顾问风险及其他投资结构的风险。不能保证任何组合投资目标将实现,或任何投资将实现利润或避免发生重大损失。在任何市场环境下,任何投资策略或风险管理技术都无法保证回报或消除风险。风险控制和模型不承诺任何水平的表现或对本金损失的保证。任何关于风险管理的讨论都旨在描述北方信托在监测和管理风险方面所做的努力,但并不意味着低风险。

过去的表现并不能保证将来的结果。绩效回报和投资的主要价值将波动。此处包含的绩效回报均由北方信任进行修订。所示的比较指数作为资本市场和/或替代策略的特定部分的表现的指示。索引性能退货不反映任何管理费,交易成本或费用。无法直接投资任何指数。投资管理费用和与账户管理有关的其他费用减少了净性能退货。除非另有说明,否则本文包含的股息和其他收益,交易成本以及投资管理费用以外的所有费用和费用的重新投资。有关费用的其他资料,请参阅adv或咨询北方信托代表表格的第2A部分。

前瞻性陈述和假设是北方信托基于专有研究的未来事件或未来结果的目前的估计或期望,不应被解释为投资组合可能实现的结果或对结果的估计或承诺。实际结果可能与此信息指示的结果有不同的差异。

如果提出,所提供的假设投资组合信息并不代表实际投资组合的结果,但反映了本文所列战略,资金或帐户的代表性历史表现,这些历史绩效被选中在后敏感的利益。假设的绩效结果不反映实际交易。没有表示任何表现,任何投资组合都将实现类似于所示的性能记录。假设的投资不一定考虑到投资者可能在实际交易中经历的费用,风险,经济或市场因素/条件。假设结果可能会对或过度补偿某些市场因素,例如缺乏流动性,经济或市场因素/条件。其他客户的投资回报可能与投资组合进行了重大差异。总体上有许多与市场有关的其他因素或执行任何无法完全占假设绩效结果的具体计划。如果未经北方信任事先同意,信息是保密的,可能不会以任何形式复制或传播。

©2019北方信托公司。总部:50 South La Salle Street, Chicago, Illinois, 60603 U.S.A.在美国注册有限责任公司北方信托公司子公司提供的产品和服务可能在不同的市场有所不同,并按照当地法规提供。本材料仅针对专业客户,不适用于零售客户。就亚太市场而言,它仅面向专家、机构、专业和批发投资者,散户客户或投资者不应依赖它。有关我们办公室和法人实体的法律和监管信息,请登录visitnortherntrust.com/disclosures。

北方信托资产管理公司is composed of Northern Trust Investments, Inc. Northern Trust Global Investments Limited, Northern Trust Fund Managers (Ireland) Limited, Northern Trust Global Investments Japan, K.K, NT Global Advisors Inc., 50 South Capital Advisors, LLC and investment personnel of The Northern Trust Company of Hong Kong Limited, and The Northern Trust Company.