This content is from:APP亚博娱乐

核心力量

从2019年11月的思想领导去风险报告

如果投资者现在在回报预测中看到令人担忧的理由,如果他们对实现目标缺乏信心,那么他们是可以原谅的。这种焦虑可以通过预期的波动性增加来缓解——可以说,在这方面,我们已经达到了一个重大的拐点——这使得投资者面临着使用过时方法降低投资组合风险的前景。

美国一家州立教师退休基金的首席信息官说:“有很多因素推动了波动。”。“我们有很好的基本面,但形势开始有点动摇,我们对它的担忧超出了我们的预期,我们认为波动性可能会上升。我们在正常水平或平均水平上将波动性纳入了我们的策略,现在我们处于正常水平的高端。”

游戏状态

当投资者展望今天的前景并预期不确定性增加时,他们会看到许多重大风险的来源,包括:

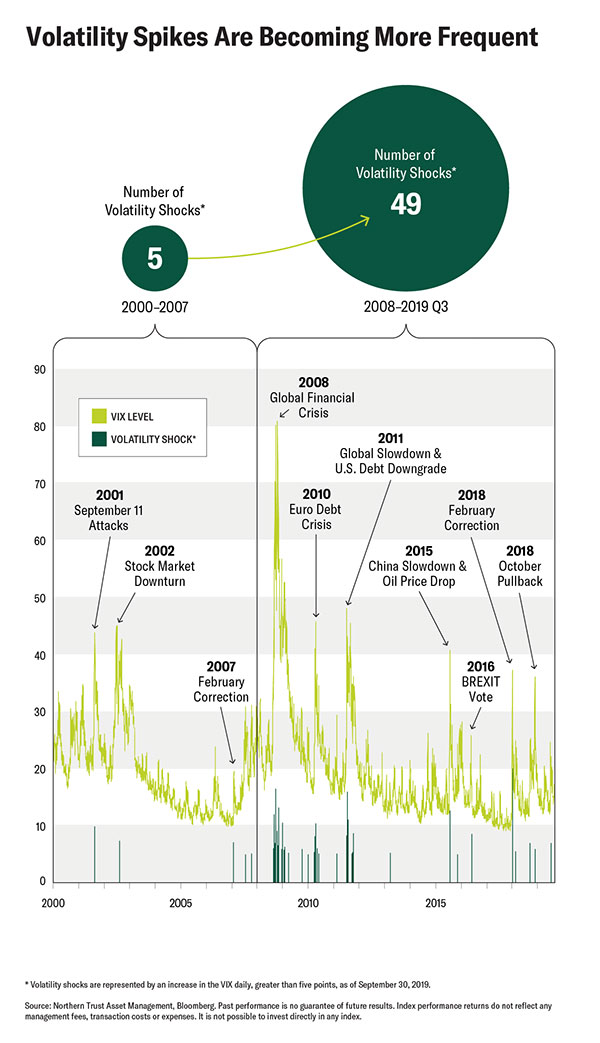

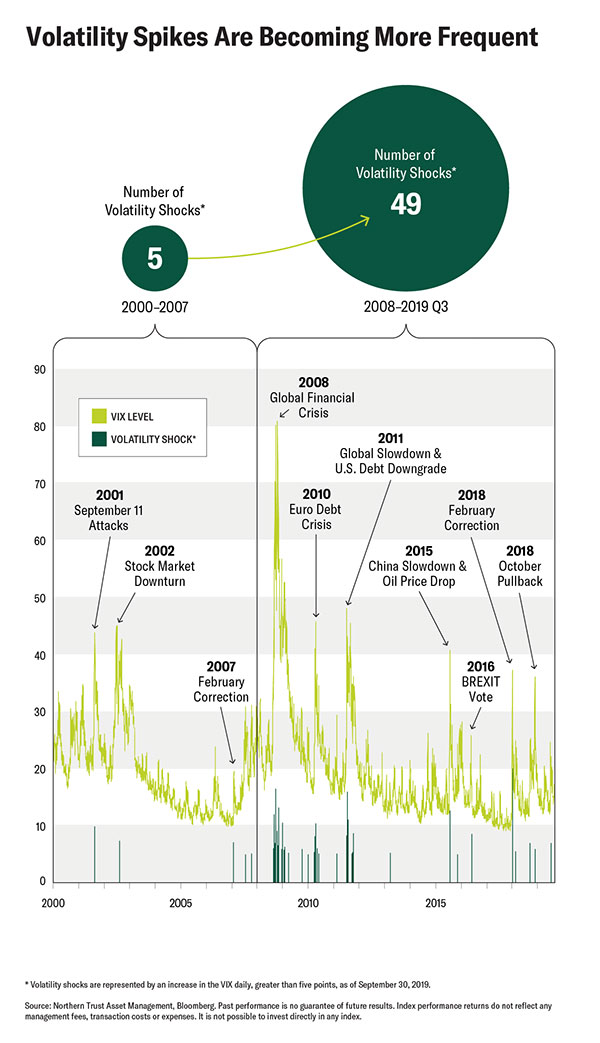

- More frequent volatility spikes:在2008-2009年全球金融危机爆发前的8年里,波动率指数一天内波动5点或以上的情况只发生了5次。危机后,这样的峰值已经出现了48次,其中“峰值”是与收益分配相关的关键词。

- An inconsistent business cycle:美国经济周期一直在扩张和放缓之间摇摆不定,根据领先经济指数(leading economic Index),领先经济指标自危机以来首次呈黄色闪烁。

- 国际贸易冲突:全球贸易紧张局势及其全球供应链重新校准和再分配的淘汰效应,具有震动的全球增长数。美国 - 中国的争端可能需要数年才能解决。“一个世界,两个系统”模型 - 一方面的资本主义,对方的统治 - 对增长和易挥发性有害。

- 不确定的央行政策:技术具有巨大的通缩效果,消费者的爱,但中央银行不是如此,因为它消除了他们的货币政策目标。大多数中央银行都是目标通货膨胀。如果他们不能刺激通货膨胀,他们如何保持相关?他们行为背后的新政策模型是什么?“目前没有与今天数据一致的宏观经济理论,”北方信托资产管理的定量策略负责人迈克尔·亨斯塔德(Michael Hunstad)说。“如果我们不知道从货币政策的角度来看该怎么办,它对波动性有影响。”

- 更具波动性的销售:市场的微观结构发生了实质性的变化,得益于算法交易,自全球金融危机以来,波动性抛售变得越来越流行,这导致了更多的下行波动性,而且更可能出现。

2019年资本市场假设那北方信托Asset Management projects a five-year forward expectation for equity return for developed markets of 5.7% – among the lowest it has ever expected – and a 2.1% total return forecast for global investment-grade bonds over the same time period, which again is quite low relative to history. The anticipation for modest returns combined with heightened volatility – and additional increases in那个volatility – means that new allocation strategies to help simultaneously close the return gap while de-risking merit serious consideration by investors.

即将出现的三大波动源

1新挑战的新解决方案

For decades, U.S. and European institutional investors have been de-risking their portfolios by shifting from equities into fixed income or alternatives. Fixed income can always reduce risk, but the relative cost of doing so varies with interest rates and equity valuations. Hedge funds offer the promise of equity-like returns without the equity risk, and private equity offers much higher return potential, but with significant liquidity constraints. Low-volatility equities are a third option for investors to consider because they offer a means to reduce risk without sacrificing equity allocations or holding illiquid assets.

Views vary, of course, but most CIOs are focused to some degree on de-risking. According to the CIO of a U.S. state retirement fund, his team tries to “estimate fair value of all assets on an ongoing basis, and observe whether prices at any moment are below or ahead of that value. Right now, we feel the equity markets are about 25% overvalued, and that’s just enough perceived overvaluation to trip our thresholds for us to go to our minimum risk exposure, and we are making progress toward that.”

Traditionally, the easy way to de-risk is to move from higher risk asset classes to lower risk asset classes. In 2009, about 35% of institutional investors’ portfolios consisted of public equities, a percentage that has dropped to around 20% today, according to Greenwich Associates’ study “Asset Allocation Trends in Institutional Asset Management, 2018 U.S. Institutional Investors Research.”

Clearly, de-risking in and of itself is not the challenge – the main hurdle is how do investors de-risk without sacrificing returns in an iffy return environment. According to one recent survey of U.S. state and local pension funds, the average rate of return assumptions across 129 plans is 7.3%. However, a review of Northern Trust Asset Management’s Capital Market Assumptions asset class return forecasts shows that no single asset class, with the exception of private equity, has an expected return above 6.5%, and a vanilla 60/40 portfolio only expects to produce around 4.7%, leaving a 2-3% shortfall for the return assumptions among that cohort of pension plans.

北方信托资产管理公司定量策略主管迈克尔•亨斯塔德博士的快速问答

II: Can investors determine if they’re prepared for risk going forward?

在长期的低风险、低波动性和高回报时期,投资者对风险的态度变得有些矛盾——你承担了多少风险几乎无关紧要。展望未来,一切都在改变。因此,确定你是否准备好迎接即将到来的事情的第一步是确定你投资组合中的风险来源。是资产配置,还是资产类别本身?今天最重要的考虑是资产类别内的风险。如果你主要暴露在你没有得到补偿的风险中,你就没有真正准备好面对未来。

二: 我们是否正处于市场拐点?

从经济的实际情况来看,没有。我们的观点是,在未来五年内,我们不会进入衰退。但是,请记住,即使真实的一面保持相对稳定,市场的波动性也不一定表现相同。我们是否处于波动拐点?当然。我们已经过了那个拐点。未来将与过去大不相同,所以那个在考虑如何为未来稳健但温和的增长准备投资组合时,拐点至关重要,同时伴随着更多的波动。

II:未来如何与过去看起来不同?

例如,我们已经看到已实现的波动性上升,行业和国家回报更加分散。还有很多风险因素在幕后运作。这就产生了问题,特别是对于固定收益或股权空间内的积极管理策略。例如,到目前为止,2019年,市场的波动性稍高,但出现了巨大的行业轮换。1月和2月完全处于风险之中,我们看到周期性行业的表现超过防御性行业高达900个基点。在3月份,这一切都发生了变化——这是一个镜像,防御股的表现比周期股强出了大约相同的数量。所有这些,虽然表面上市场似乎相对平静。在未来类似的情况下,如果你不知道扇区的旋转,你可能会被鞭打。

Learn how to "Strengthen Your Portfolio Core."

对于发现自己面临的投资者以及需要解决驱动其投资组合表现的大部分业绩的股票市场的潜在下行风险的必要性,有一些好消息。

“Volatility in and of itself impacts the portfolio, but in general, it’s also good for factor performance,” says Michael Hunstad. “Most factors1在波动率水平相对较高的VIX中位数以上的环境中表现相当不错。在这方面,低波动性是非常不对称的。在过去10年中,增长和动力因素表现良好,在波动性方面基本上低于中值。在高风险环境下——换句话说,在预期的高波动性世界中——质量因素表现良好,正如您可能预期的那样,但不要将价值、规模和股息率计算在内。”

That insight is part of why there is, in fact, another way for investors to lower volatility and continue to grow their assets, without the potential downside of lowering portfolio return expectations, without the higher fees of alternatives strategies, and without lowering liquidity.

北方信托资产管理有效地应对投资者的失败需求有效地应对投资者的失败需求,制定了其质量低波动性(QLV)策略,旨在降低相对于市场资本化加权基准的绝对波动和优异性。QLV可被视为核心股权分配,寻求在降低下行风险的同时提供强大的市场上行潜力。QLV还使用质量因子来进一步降低波动性并可能增加增量返回。

进一步了解Northern Trust Asset Management的定量低波动率策略方法。

1确定的因素质量:质量因素针对具有有效管理,盈利能力和强大的现金流量的公司。价值:价值因子针对以低当前估值交易的公司。低波动性:低波动因子针对具有较少挥发性现金流量的公司。Dividend Yield: The Dividend Yield factor targets companies that pay large dividends. Momentum: The Momentum factor targets companies that have strong market sentiment and analyst sentiment.尺寸:规模系数针对市值较小的公司。

2冒险还是不冒险:错误的选择?

如果预期的波动性增加包括更频繁的波峰和波谷,那么依赖于黑白、有风险或无风险观点来决定如何调整策略的投资者可能会遇到坎坷。可以说,更为复杂的投资策略已经使选择是否承担风险变得过时。当一种策略可以为上涨和下跌的市场情景提供解决方案,并可能提供急需的alpha来帮助弥补预期的回报缺口时,为什么还要依赖不断的调整和担心时机呢?

For institutional investors, it’s an interesting prospect to consider – a plan, endowment, or foundation needs its money when it needs it, regardless of what the markets can provide in a given moment or trend period.

“如果股票回报率预期只有5.8%,这种紧缩环境可能确实有助于投资者在股票桶内采取不同的方法,”Northern Trust Asset Management定量策略主管迈克尔•亨斯塔德(Michael Hunstad)博士表示。

Although the equity sleeves of most investors today contain a significant amount of passive investments, asset allocators seem most likely to look for a fresh approach – and alpha – by teaming with active managers.

美国一家州立教师退休基金的首席信息官说:“在一个周期的开始阶段,被动是好的,但随着估值的捉襟见肘,是时候进行更积极的管理了。”。

“We’re not trying to time the cycle,” says the Head of Equities at a European pension fund. “Equity valuations are high, there’s more volatility creeping in. The best part of the equity run is over. There’s more volatility and not the return we’ve seen over the past few years.”

这位投资者表示,他的投资组合“大约有三分之一是主动投资,三分之二是被动投资”,主动投资部分主要集中在主动量化策略和影响力投资上。“这是主动和定量策略的结合。活跃量是一个固定的配置,我们相信一个因素组合可以帮助减少波动性和产生回报。因此,我们希望我们的管理者能够基于各种因素构建股票投资组合。”

“不同”的方法

The “different” approach Hunstad mentions is based on simultaneously strengthening and de-risking a core equity portfolio so investors gain exposure to compensated risks within the equity market, and, through the use of style factors, understanding the excess return potential in different economic environments.

例如,亨斯塔德说,“我们刚刚经历了经济放缓。在经济放缓的情况下,低波动率的股票往往表现相当不错,同时还有高动量和高质量的股票。在过去的几个月和几年里,我们看到了这种模式。相比之下,规模、价值和高股息率往往相对平淡,甚至表现为负增长。然而,在紧缩环境中,低波动率表现出高于上限加权基准的主导阿尔法。”

亨斯塔德和他的团队认为,如果你知道在哪里可以找到超越的机会,那么这种机会是存在的,而且这种机会并不取决于传统的“避险”执行。也就是说,积极的投资策略总体上差异很大,投资者如何利用这些策略与投资者可能取得的整体业绩非常相关。

Northern Trust Asset Management定量股票研究与战略主管Jordan Dekhayser表示:“这些年来,我们分析了客户的许多股票配置,虽然它们有所发展,但使用所谓的风格框仍然很突出。”。“虽然个别经理人确实能够而且确实能够增值,但投资者需要从总体上仔细考虑他们的整体投资组合。某些投资组合结构可能会阻止提供足够主动风险的机会,或者说,提供足够的潜力来跑赢大盘,而不是投资者需要弥补2-3%的预期回报缺口。即使你的个别经理有很多主动风险,当你把他们全部放在一起时,他们的计划往往非常接近基准,总体上没有太多主动风险。”

If diversification of managers doesn’t necessarily lead to true diversification in portfolios, overdiversification of managers is a risk in itself when active management fees eat into alpha. Faced with a choice of a mix of passive (beta), fundamental active, and factors strategies, many investors are aware of data that shows fundamental active management hasn’t necessarily provided the jolt to returns for which they’ve hoped.

3.Low-Volatility Factor Performance

alpha是哪里

从历史的角度来看,与被动市场上限加权指数相比,风格因素提供了卓越的风险调整回报,并且与传统的主动管理相比,它们提供了更持久的性能。因此,风格因素是投资者希望对他们的投资组合进行失败的投资者 - 这可能对某些考虑作为防守姿势的投资者来说有点令人惊讶。

但并非所有投资者都持这种观点。

“我们的股票配置中约有25%是因子投资,”美国一个州退休系统负责公共股票的投资组合经理表示。“我们最初把它分成75-25分的原因是因为我们的分析表明它提高了夏普比率。我们从四分之一的股权配置开始,我们想看看它随着时间的推移会如何,因为这是一个长期战略,三到五年后我们应该能够收获一些风险溢价。如果是这样的话,我们可能会增加50%。这取决于我们的发现。到时候我们再做一次评估。关键是把我们的脚趾伸进它,看看我们是否应该增加或减少它随着时间的推移。在实施过程中,主要的挑战是,当我们用季度再平衡交易时,会出现大量的客户流失。”

What’s behind style factor return premia? Explanations and interpretations vary, but tend to fall into one of three categories:

- 基于风险explanations imply that volatility alone is not enough to describe risk, and measures such as the Sharpe ratio do not truly represent risk-adjusted performance – i.e. style factor investors earn a premium because they are actually bearing more risk.

- 结构解释断言,有一些限制因素阻止CAPM假设成立。这些解释中最常见的是,如果投资者不能使用杠杆,但有很高的回报要求,他们往往会把重点放在高贝塔资产上,以创造内部杠杆。这造成了低效率,因为高贝塔资产相对于市场的定价错误。

- 行为explanations suggest that investors are prone to persistent behavioral biases that ultimately manifest as factor anomalies such as representative bias and asymmetric risk preferences.

从长远来看,投资组合经理的上述经验可能在很大程度上取决于潜在因素策略。

高级投资组合设计和实施

Style factors are susceptible to cyclicality and expose investors to the risk of sustained underperformance – but style factor cyclicality can be mitigated by employing multi-dimensional factor definitions and diversifying across factors on top of other methods of reducing risk without sacrificing returns.

在风格因素的使用中,减少周期性的关键是智能化的设计和实施,以适应不太严重的缩减,这反过来可能会鼓励投资者在波动的起伏中坚持到底。

下面的图表有助于说明因子方法如何有助于解决在会议返回期望时破坏的双重挑战。

使用一个简单的60/40投资组合,从1999年开始进行被动配置,注意投资组合的回报率为5.5%,实际风险为9%。在相关的时间范围内,这种表现可以被称为信心不足——2008年金融危机期间,该公司的业绩下降了近35%。在这段时间里,股票和债券的实际回报率相似,股票的实际波动率明显更高。(在本例中,60/40混合基准指的是资产配置混合指数,由60%的摩根士丹利资本国际(MSCI)所有国家世界指数和40%的彭博-巴克莱(Bloomberg-Barclays)美国总债券指数组成。直接投资指数是不可能的。)

Now, look at an allocation that uses a low-volatility factor for its equity allocation rather than the market cap-weighted index. It has lower risk than the benchmark, making it a potentially ideal candidate for investors looking to de-risk, provided it improves risk-adjusted returns from a risk reduction standpoint and from an improvement in the numerator.

如本报告前面所述,当前和预期的回报环境非常有利于低波动系数的表现。上述情景表明,对投资者而言,几个重要指标都有了明显的改善——回报率提高了134个基点,从5.52%降至6.86%;实现了风险降低2.56%——风险降低了28%,从9.07%一直降至6.51%;夏普比率从0.42增至0.79,几乎翻了一番,而且,重要的是,那就是计算分子和the denominator.

最后,在陡峭的市场股票市场半径标注wdowns in 2008 a market cap-weighted index, by definition, experienced 100% of that drawdown. In the traditional 60/40 context that led to a nearly 35% drawdown. A hypothetical low-volatility factors portfolio in that same scenario improved the drawdown by a little over 11%.

“如果您查看可用的全部研究,无论资产类别还是地理,以及在市场资本化频谱的各个方面,它都指向响应挥发性证券,一般来说,往往具有更高的回报 -特别是在北方信托资产管理中被波动尖峰标点“迈克尔·亨斯塔德,博士,北方信托资产管理的数量战略负责人。

4.核心力量

投资组合消除有很多面孔,但马特ers most is which one your portfolio sees when it looks in the mirror. For the sake of clarity, investors can think of them in the standard parlance of evolving technology starting at 1.0, starting from what today would be considered a typical baseline institutional portfolio of stocks, bonds, and alternatives.

- 去风险1.0reallocates more to bonds, less to stocks, and in general lower-risk asset classes.

- 降低风险1.1用核心低波动性敞口取代现有的股权配置。

- 去风险2.0增加对低波动率的配置,同时保持风险中性,降低1.0的风险。

如本报告所述的例前,参考时间从1999年开始,并通过当前的一天进行大致。下图比较了该时间帧中的开发1.0,1.1和2.0的性能。

专注于去风险1.0和去风险2.0,假设投资者对6.75%的已实现风险感到满意。在去风险2.0的情况下,使用低波动性股票作为核心的股票配置,而不是使用市值加权的摩根士丹利资本国际(MSCI)全球配置,投资者可以获得类似的风险预算?显著改善。风险不变,回报率从6.17%上升到7.67%,增幅约为1.5%。夏普比提高了0.22,最大降深保持不变。但投资者实现了这一切,其对股票的配置高于去风险1.0的水平。当最大缩编相同时,结果不错。

Northern Trust Asset Management定量策略主管迈克尔•亨斯塔德(Michael Hunstad)表示:“如果我们将远期收益率的假设转化为去风险1.0,我们将看到与1999年以来使用去风险1.0的情况类似的表现,或者考虑到目前的收益率水平,甚至可能会出现更低的表现。”。

“That’s the classic knee-jerk reaction to de-risking,” he continues, referencing the move to include more bonds. “But it’s not uncommon. Investors are very cautious about that given where Treasury and bond yields are in the U.S. and globally.”

然而,即使在一个充满巨大不确定性的环境中,也有机会降低风险。“如果你看去风险2.0,你真正做的就是将配置转向低波动性,整体增加股票配置,并保持风险不变,”Hunstad说。“许多投资者看到债券市场缺乏价值,但股票有很多潜在的上涨空间。我们在北方信托资产管理公司的观点是,我们预计不会出现经济衰退,而且我们仍在策略性资产配置投资组合的资本市场假设中承担风险。我们喜欢股票市场,但我们希望投资者为他们所承担的风险得到回报。在这个股票区间内降低风险似乎很有意义。它在过去很有意义;在未来似乎更有意义。”

Is there potential for investors to realize even greater excess return in a de-risked portfolio that mitigates for the possibility of a down market? There just might be. Think of it as De-Risking 2.1, and it adds quality factors to low-volatility factors.

比较两个去风险投资组合(一个是低波动率投资组合,另一个是低波动率和质量因素的组合),很明显,增加低波动率投资组合的质量有助于在前十分位提高2%,在后十分位有所提高。

“波动性度量几乎完全是基于价格的,”Hunstad补充道。“通过添加一个质量维度,除了基于价格的因素外,您还可以更全面地了解公司的财务状况。当你融合了这些理念——低价格波动性、良好的盈利能力、现金流、资产负债表等等——这往往是你的最佳选择。”

And, quite possibly, a major step toward closing the anticipated return gap investors are projected to face over the next five years.

披露

Important Information

此处包含的信息旨在与Northern Trust Investments,Inc.的当前或潜在客户一起使用。该信息不用于任何司法管辖区内违反当地法律或法规的任何人的分发或使用。Northern Trust及其附属公司可能在市场、合同和相关投资中持有头寸,并可能影响与本信息所述不同的交易。这些信息来源可靠,不保证其准确性和完整性。信息不构成任何投资策略的建议,也不作为投资建议,也不考虑每个投资者的所有情况。讨论的观点和预测是作者的观点和预测,不一定反映北方信托的观点,如有更改,恕不另行通知。

本报告仅供参考之用,不打算也不应被解释为与任何交易有关的要约、招揽或建议,也不应被视为法律咨询、投资咨询或税务咨询。接收者不应依赖这些信息来代替从自己的专业法律或税务顾问处获得具体的法律或税务建议。对特定证券及其发行人的提及仅用于说明目的,并非有意且不应解释为购买或出售此类证券的建议。索引和商标是各自所有者的财产。信息可能会根据市场或其他条件发生变化。

所有证券投资和交易活动都有资本损失的风险。每个投资组合都面临重大风险,包括市场风险、战略风险、顾问风险以及与其他结构投资相关的风险。无法保证任何组合投资目标能够实现,或任何投资能够实现利润或避免发生重大损失。在任何市场环境下,任何投资策略或风险管理技术都不能保证收益或消除风险。风险控制和模型不承诺任何水平的业绩或保证本金损失。任何关于风险管理的讨论都旨在描述北方信托公司在监控和管理风险方面所做的努力,但并不意味着低风险。

过去的表现并不能保证将来的结果。绩效回报和投资的主要价值将波动。此处包含的绩效回报均由北方信任进行修订。所示的比较指数作为资本市场和/或替代策略的特定部分的表现的指示。索引性能退货不反映任何管理费,交易成本或费用。无法直接投资任何指数。投资管理费用和与账户管理有关的其他费用减少了净性能退货。除非另有说明,否则本文包含的股息和其他收益,交易成本以及投资管理费用以外的所有费用和费用的重新投资。有关费用的其他资料,请参阅adv或咨询北方信托代表表格的第2A部分。

前瞻性陈述和假设是北方信托基于专有研究的未来事件或未来结果的目前的估计或期望,不应被解释为投资组合可能实现的结果或对结果的估计或承诺。实际结果可能与此信息指示的结果有不同的差异。

If presented, hypothetical portfolio information provided does not represent results of an actual investment portfolio but reflects representative historical performance of the strategies, funds or accounts listed herein, which were selected with the benefit of hindsight. Hypothetical performance results do not reflect actual trading. No representation is being made that any portfolio will achieve a performance record similar to that shown. A hypothetical investment does not necessarily take into account the fees, risks, economic or market factors/conditions an investor might experience in actual trading. Hypothetical results may have under- or over- compensation for the impact, if any, of certain market factors such as lack of liquidity, economic or market factors/conditions. The investment returns of other clients may differ materially from the portfolio portrayed. There are numerous other factors related to the markets in general or to the implementation of any specific program that cannot be fully accounted for in the preparation of hypothetical performance results. The information is confidential and may not be duplicated in any form or disseminated without the prior consent of Northern Trust.

©2019北方信托公司。总部:50 South La Salle Street,Chicago,Illinois 60603 U.S.A.在美国注册成立的有限责任公司。Northern Trust Corporation的子公司提供的产品和服务可能因市场而异,并根据当地法规提供。本材料仅面向专业客户,不面向零售客户。对于亚太市场而言,它仅面向专家、机构、专业和批发投资者,不应被零售客户或投资者所依赖。有关我们办事处和法人实体的法律和监管信息,访问northerntrust.com/disclosures.

北方信托资产管理由北方信托投资公司、美信托环球投资有限公司、北方信托基金管理公司(爱尔兰)有限公司、北方信托全球投资日本公司、K. K、NT全球顾问公司、50家南方资本顾问公司、LLC公司和香港北方信托公司有限公司的投资人员组成,还有北方信托公司。